8. Jahresabschluss: Wie interpretiert man die GuV?

Versione bilingue --> vedi pagina sotto Bilinguale Version --> siehe unten auf der Seite

Original (italienisch) von Prof. assoc. Fabrizio Bava (07.09.2020)https://www.fabriziobava.com/blog/leggere-un-bilancio/

Aus dem Italienischen übersetzt von Prof. Dr. Knut Henkel (11.11.2021) https://www.knuthenkel.de/Blog/

Wie liest man einen Jahresabschluss. Achte Folge.

Warum macht mein Unternehmen keinen Gewinn?

Verständnis der Rentabilität eines Unternehmens durch Prüfung der Zwischenergebnisse der Gewinn- und Verlustrechnung, wie z. B. Bruttogewinn, EBITDA, EBIT, EBT, Nettoergebnis. Jeder wird schon einmal die Begriffe EBITDA und EBIT gehört haben. Ich könnte auch Betriebsergebnis sagen, aber wir wissen ja, englische Abkürzungen haben mehr Anziehungskraft!

Warum macht mein Unternehmen keinen Gewinn?

Dies ist eine Frage, die sich leider viele Geschäftsinhaber stellen müssen. Um zu verstehen, wo man eingreifen muss, um die Rentabilität eines Unternehmens zu verbessern, ist es ratsam, die Zwischensummen der Gewinn- und Verlustrechnung (GuV) zu analysieren. EBITDA und EBIT sind sicherlich die bekanntesten, aber es gibt noch andere, die nicht weniger wichtig sind. Wie bereits erwähnt, können nur einige der Zwischensummen direkt aus der GuV des offiziellen Jahresabschlusses entnommen werden. Um die Zwischensummen, die wir besprechen wollen, herzuleiten, ist es notwendig, die GuV in die Form umzuwandeln, die den Bruttogewinn hervorhebt. Diese Art der Umgliederung hat im Gegensatz zu anderen den Vorteil, dass sie auch von unternehmensexternen Analysten auf Basis der veröffentlichten Abschlüssen durchgeführt werden kann.

Fakturieren ist nicht gleich Verdienen

Es ist zwar wahr, dass man kein Geld verdient, wenn man nichts verkauft, aber es ist auch wahr, dass Fakturieren nicht gleich Geldverdienen ist. Um einen Gewinn, den Jahresüberschuss, zu erzielen, müssen die Erträge aus Verkäufen (oder Dienstleistungen) höher sein als die Aufwendungen. Um die wirtschaftliche Situation eines Unternehmens, seine Stärken und seine Schwächen zu verstehen, ist es sehr wichtig, nicht direkt auf die letzte Zeile des GuV zu schauen.

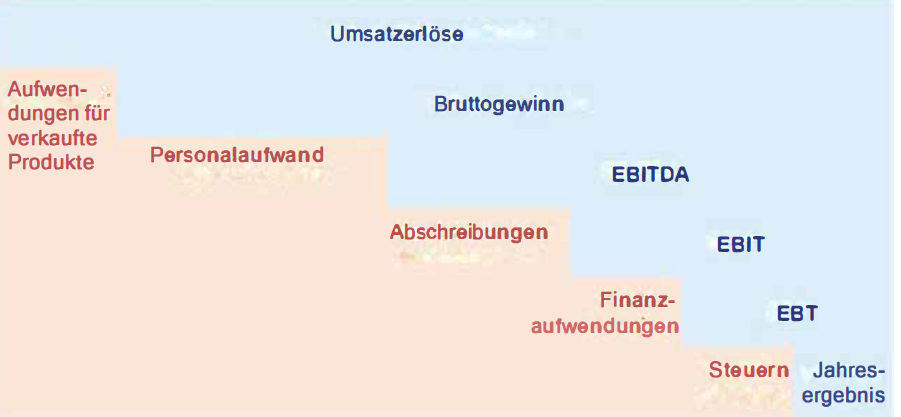

Eine Grafik kann wirkungsvoll aufzeigen, wie die verschiedenen Aufwandarten, die einem Unternehmen im Laufe des Jahres entstehen, die Erträge aufzehren (einige, manchmal alle), wodurch die Marge mehr und mehr reduziert wird, bis das Endergebnis, der Gewinn (oder Verlust) für das Jahr, erreicht ist.

Wir verwenden die Grafik, um den Informationsgehalt und den betrieblichen Nutzen der verschiedenen Zwischensummen (in blau) zu analysieren.

Erwirtschaftet mein Unternehmen einen Bruttogewinn?

Der Bruttogewinn drückt sozusagen aus, wie sehr die Kunden die Besonderheiten des Produkts schätzen. In der Lehre wird auch hervorgehoben, dass der Bruttogewinn umso größer ist, je mehr „Intelligenz“ in das Angebot auf dem Markt gesteckt wird. Tatsächlich handelt es sich um die Marge, die das Unternehmen erzielt, wenn es von den Umsatzerlösen nur die Aufwendungen für die verkauften Produkte abzieht, die zur Erzielung der Erträge angefallen sind. Für ein Produktionsunternehmen sind dies die Aufwendungen für den Einkauf von Rohstoffen, reduziert um die Zunahme der Vorräte (wenn mehr eingekauft als verbraucht wurde) oder erhöht um die Abnahme der Vorräte (wenn der Verbrauch höher war als die Einkäufe) und Aufwendungen für Dienstleistungen.

Man könnte auch sagen, dass man den Bruttogewinn erhält, wenn man nur die variablen Kosten von den Erträgen abzieht. Mit dem Bruttogewinn muss das Unternehmen in der Lage sein, alle Fixkosten (Personalkosten und Abschreibungen) und anderen Aufwendungen wie Finanzierungsaufwendungen (bei verschuldeten Unternehmen) und natürlich die Ertragssteuern (und alle außerordentlichen Kosten) zu decken. Man könnte auch sagen, dass der Bruttogewinn ausreichen muss, die produktiven Faktoren (Eigen- und Fremdkapital, Arbeitskosten und Steuern) angemessen zu vergüten.

Ein bescheidener Bruttogewinn signalisiert die Unfähigkeit des Unternehmens, Produkte so zu gestalten, dass sie für den Markt interessant sind.

Der Produktionsprozess sollte das Unternehmen in die Lage versetzen, eine hohe Bruttomarge zu erzielen. Dies ist entscheidend für Unternehmen, die in anlageintensiven Branchen tätig sind (weil sie hohe Abschreibungen haben), und Unternehmen, in denen der Anteil der Arbeitskosten hoch ist. Der Bruttogewinn spiegelt auch die Entscheidungen des Unternehmens hinsichtlich des Grades der vertikalen Integration wider, da Unternehmen, die sich mit allen Produktionsphasen befassen, einen höheren Bruttogewinn haben als solche, die Halbfertigprodukte kaufen.

Diese Zwischensumme wird sowohl in den Jahresabschlüssen von Handelsunternehmen, die das Produkt nicht weiterverarbeiten, als auch in Produktionsunternehmen, die sich z. B. nur mit einer Stufe des Produktionsprozesses beschäftigen, gering ausfallen. Da sie keinen hohen Bruttogewinn für das Produkt erwirtschaften, erzielen sie geringere Margen.

EBITDA, der König der Zwischensummen

Das EBITDA, das Ergebnis vor Zinsen, Steuern und Abschreibungen, gilt allgemein als die aussagekräftigste Zwischensumme. Verglichen mit dem späteren EBIT (oder Betriebsergebnis) wird es auch deshalb geschätzt, weil es eine vom Unternehmen weniger manövrierbare Größe ist. Das EBITDA erhält man nämlich, indem man vom Bruttogewinn die Arbeitskosten abzieht. Daher werden die Abschreibungen nicht berücksichtigt, bei denen es sich um Aufwendungen handelt, deren höchst subjektive Quantifizierung sich für die Bilanzpolitik anbietet.

Wenn Unternehmen einen Umsatzrückgang erleben, ist das „Kürzen“ der Abschreibungen die gängigste Bilanzpolitik.

Abschreibungen haben aber auch die Besonderheit, dass sie „nicht monetäre“ Aufwendungen darstellen, d. h. sie müssen nicht bezahlt werden. Aus diesem Grund wird das EBITDA oft nicht als Indikator für die wirtschaftliche Art, sondern als Indikator für die potentielle Fähigkeit zur Cash-Erzeugung des Unternehmens verwendet. Auf diese zweite, finanzwirtschaftliche Bedeutung werde ich hier nicht näher eingehen, da es in diesem Beitrag primär um die Analyse der wirtschaftlichen Leistung geht. Insbesondere in „starren“ Unternehmen muss das EBITDA hoch sein. In Produktionsunternehmen, die hohe Investitionen in Investitionsgüter benötigen, muss das EBITDA in der Lage sein, den hohen Abschreibungsbetrag zu decken.

EBIT

In einem gesetzeskonform erstellten Jahresabschluss ist das EBIT eine wesentliche Zwischensumme, da es die Bewertung der Rentabilität des Unternehmens ermöglicht. Es stellt die vom Unternehmen erwirtschaftete Marge vor Berücksichtigung von finanziellen Aufwendungen und Steuern dar. Dieses Ergebnis wird von der Finanzstruktur des Unternehmens (d. h. der Art und Weise, wie das Geschäft finanziert wird) nicht beeinflusst, da finanzielle Belastungen nicht berücksichtigt werden.

Wenn das EBIT zu niedrig ist, gibt es zwei mögliche Lesarten:

1. die Branche, in der das Unternehmen tätig ist, ist nicht rentabel;

2. oder aber, wenn das EBIT der Konkurrenten hoch ist, bedeutet dies, dass der Unternehmer nicht gut ist in dem, was er tut.

EBT

Der Gewinn vor Steuern berücksichtigt alle Aufwendungen des Unternehmens, mit Ausnahme der Steuern. Im Vergleich zum EBIT werden hier auch die Finanzaufwendungen berücksichtigt. Wenn bei Unternehmen, die bei Banken (oder Anleihegläubigern) hoch verschuldet sind, das EBIT gut, der Gewinn vor Steuern aber niedrig ist, bedeutet dies, dass das Unternehmen zu hoch verschuldet ist.

Jahresergebnis

Das Jahresergebnis ist der Gewinn oder Verlust des Geschäftsjahres. Die Analyse der Zwischensummen kann es ermöglichen, die Gründe zu erklären, die zu diesem positiven oder negativen Ergebnis geführt haben. Und folglich zu verstehen, welche Entscheidungen zu treffen sind, um das Ergebnis in Zukunft zu verbessern. Oft wird bei Nicht-Fachleuten beim Lesen eines Jahresabschlusses sofort auf die letzte Zeile der GuV geschaut. Ohne die Analyse der Zwischensummen (und des Anhangs) besteht jedoch die Gefahr, dass falsche Schlussfolgerungen gezogen werden.

Wie man das EBITDA und andere Ergebnisse verbessern kann bzw. versuchen kann, diese zu verbessern

Wenn ein Unternehmen einen bescheidenen Gewinn oder Verlust hat, ist es entscheidend zu verstehen, wie man Maßnahmen ergreifen kann, um das Ergebnis zu verbessern. Die Analyse der Zwischensummen der GuV ausgehend vom Bruttogewinn erlaubt es, bei einem bestimmten Marktpreis der Produkte (wir gehen davon aus, dass der Preis „vom Markt gemacht“ wird), zu verstehen, welche Aufwendungen für ein unbefriedigendes Jahresergebnis verantwortlich sind. Für Unternehmen, die einen bescheidenen Bruttogewinn haben, ist es notwendig zu verstehen, ob es möglich ist, preiswerter einzukaufen und ggf. die bisherigen Lieferanten zu ersetzen. Sind es hingegen die Personalaufwendungen, die das Ergebnis zu stark belasten, weil im Vergleich zu einem zufriedenstellenden Bruttogewinn das EBITDA eher bescheiden ausfällt, ist es möglich, dass das Unternehmen zu hohe Arbeitskosten hat.

Das heißt, es gibt zu viele Mitarbeiter im Vergleich zum Umsatzvolumen oder die Vergütung ist zu hoch, wie es manchmal bei Mitarbeitern, die Familienmitglieder des Unternehmers sind, vorkommen kann. Andererseits muss man bei hohen Abschreibungen verstehen, ob das Unternehmen seine Produktionskapazitäten angemessen ausnutzt (oder ob es Investitionen in Investitionsgüter tätigt, die nicht vollständig genutzt werden). Man darf allerdings nicht vergessen, dass in den Jahresabschlüssen deutscher Unternehmen die Abschreibungen ggf. aus steuerlichen Gründen zu hoch angesetzt sind. Um ein korrektes EBIT, EBT und Jahresergebnis darzustellen, ist es in solchen Fällen notwendig, diese neu zu berechnen und einen Betrag anzugeben, der den wirtschaftlichen Kriterien entspricht (d. h. die tatsächlich geschätzte wirtschaftlich-technische Nutzungsdauer). Andernfalls werden das EBIT und die nachfolgenden Ergebnisse zu niedrig angesetzt.

Kleinere Unternehmen sind oft zu stark bei Banken verschuldet

Wenn der gesamte Gewinn von der Ertragsteuer (Einkommensteuer oder Körperschaftsteuer bei Kapitalgesellschaften) aufgezehrt wird, dann liegt es daran, dass das Ergebnis vor Steuern bereits bescheiden war. Die Ursache für das Jahresergebnis ist in solchen Fällen eher in einer geringen Rentabilität im Vergleich zur Steuerbelastung zu suchen. Ähnlich verhält es sich, wenn finanzielle Belastungen die gesamte Marge aufzehren. Dann muss man analysieren, ob dies die Ursache für eine übermäßige Verschuldung oder die Folge einer unzureichenden Rentabilität ist.

Die Nützlichkeit von Prozentsätzen

Um zwischen diesen verschiedenen Situationen zu unterscheiden, kann man sich nicht nur auf die Berechnung von Zwischensummen beschränken, sondern muss auch prozentual argumentieren. Zum Beispiel durch die Berechnung des prozentualen Gewichts des EBIT im Verhältnis zum Umsatz, zu den Finanzaufwendungen und so weiter. Wenn ein Unternehmen ein EBIT von 10 und finanzielle Belastungen von 12 hat, könnte man argumentieren, dass das Problem des Unternehmens in den übermäßigen Kosten der Verschuldung zu suchen ist. In der Tat ist diese Aussage gefährlich, denn auf der Grundlage der beiden einzigen verfügbaren Daten haben wir nicht die Möglichkeit, ein solches Urteil seriös zu fällen. Wenn z. B. das EBIT in Prozent des Umsatzes weniger als 1 % betragen würde, könnte man leicht zu dem Schluss kommen, dass das Problem des Unternehmens in der geringen Rentabilität und nicht in den zu hohen Fremdkapitalkosten zu suchen ist.

EBITDA vs. EBITDA: zwischen Unternehmen können keine absoluten Werte verglichen werden

Wie bereits in der ersten Folge erwähnt, darf man sich bei der Jahresabschlussanalyse nicht nur auf einen Datenpunkt konzentrieren, und das gilt analog für das EBITDA und alle anderen Zwischensummen. Man muss den Trend analysieren (Zeitvergleich). Die Beurteilung der Rentabilität anhand der Daten eines Jahres würde zu verzerrten Urteilen führen. Wir haben aber auch gesagt, dass die Analyse den Vergleich der vom Unternehmen erzielten Ergebnisse mit denen der Wettbewerber erfordert (Betriebsvergleich). In der Tat hat jede Branche eine andere Rentabilität. Wir ergänzen nun, dass man einen absoluten Wert eines Unternehmens, zum Beispiel das EBIT, nicht mit dem eines anderen Unternehmens vergleichen kann.

Ein Unternehmen mit einem EBIT von 1 Mio. Euro hat vielleicht 10 Mio. Euro investiert, um dies zu erreichen, während ein anderes mit einem niedrigeren EBIT von 0,8 Mio. Euro vielleicht nur 3 Mio. Euro investiert hat. Das zweite Unternehmen hätte dann eine höhere Rentabilität als das erste. Um z. B. die Angemessenheit des EBITDA zu beurteilen, ist es notwendig, diesen Wert mit dem Betrag zu vergleichen, der investiert wurde, um den Geschäftsbetrieb zu ermöglichen. Dies ist das sogenannte „operativ eingesetzte Kapital“. Dadurch ist es möglich, die Rentabilität zwischen Unternehmen zu vergleichen. Deshalb werden in der Jahresabschlussanalyse Kennzahlen berechnet (d. h. das EBIT wird z. B. mit dem in die operative Tätigkeit investierten Kapital verglichen). Aber das Thema der Kennzahlenbildung und-analyse ist nicht Gegenstand des heutigen Beitrages.

Versione bilingue / Bilinguale Version

8. Come leggere un bilancio: VALORE AGGIUNTO, EBITDA, EBIT, EBT, risultato netto: capire i risultati intermedi del conto economico.

Originale (italiano) da Prof. assoc. Fabrizio Bava (07.09.2020); https://www.fabriziobava.com/blog/leggere-un-bilancio/

Come leggere un bilancio – Ottava puntata:

perché la mia impresa non rende?

Capire la redditività dell’impresa attraverso l’esame dei risultati intermedi del Conto economico riclassificato. Tutti almeno una volta avranno sentito citare l’EBITDA e l’EBIT. Potrei dire MOL e risultato operativo, ma, lo sappiamo, gli acronimi inglesi hanno maggior fascino!

Perché la mia impresa non rende?

Questa è una domanda che, purtroppo, molti imprenditori si pongono spesso. Per capire dove poter intervenire per migliorare la redditività di un’impresa è opportuno analizzare i risultati intermedi del Conto economico (CE). Ebitda ed Ebit sono certamente i più noti, ma ve ne sono altri non meno importanti. Come già sottolineato, soltanto alcuni dei risultati intermedi sono individuabili direttamente dalla lettura del CE come viene redatto per il deposito. Per individuare i risultati intermedi che tratteremo, è necessario riesporre il CE nella forma che evidenzi il valore aggiunto (VA). Questo tipo di riclassificazione, a differenza di altre, ha il pregio di poter essere effettuata anche da analisti esterni all’impresa, sulla base dei bilanci pubblici.

Perché fatturare non significa guadagnare

Se è vero che se non si vende non si guadagna, è altrettanto vero che fatturare non significa guadagnare. Per ottenere un guadagno, l’utile d’esercizio, è necessario che i ricavi ottenuti dalle vendite (o prestazioni di servizi), siano superiori ai costi. Per comprendere la situazione economica di un’impresa, i suoi punti di forza e i suoi punti di debolezza, è molto importante non andare direttamente all’ultima riga del CE.

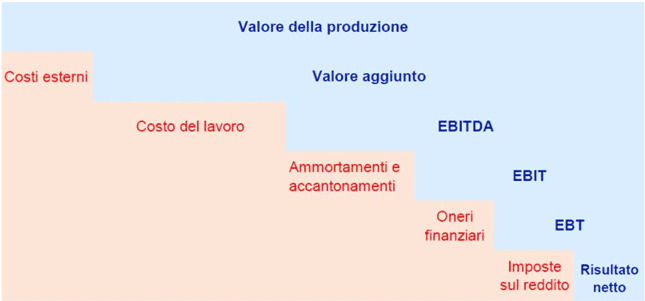

Un grafico può essere efficace nel mettere in evidenza come le diverse tipologie di costi che sostiene un’impresa nel corso dell’esercizio “assorbano” i ricavi (una parte, a volte anche tutti), riducendo sempre più il margine, fino ad arrivare al risultato finale, l’utile (o la perdita) dell’esercizio.

Partiamo da questo grafico per analizzare il significato informativo e l’utilità operativa dei diversi risultati intermedi (in blu).

La mia impresa crea “valore aggiunto”?

Il “valore aggiunto” (VA) è stato definito l’espressione di quanto i clienti apprezzano le peculiarità del prodotto. In dottrina è stato anche sottolineato come il VA sia tanto maggiore quanta più “intelligenza” viene messa in quello che viene offerto sul mercato. Si tratta infatti del margine che l’impresa riesce ad ottenere sottraendo dai ricavi esclusivamente i costi esterni sostenuti per ottenere i ricavi. Per un’impresa di produzione, sono i costi degli acquisti di materie prime, ridotti dell’incremento delle rimanenze di magazzino (se si è acquistato di più rispetto a ciò che si è consumato) o incrementati del decremento delle rimanenze (in caso di consumi superiori agli acquisti) e delle spese per servizi.

Potremmo dire diversamente che si ottiene sottraendo ai ricavi i soli costi variabili. Con il VA l’impresa deve poter coprire tutti i costi fissi (il costo del personale e gli ammortamenti ed accantonamenti) e gli altri costi come gli oneri finanziari (in caso di imprese indebitate) oltre, naturalmente, alle imposte sul reddito (ed eventuali oneri straordinari). Potremmo anche dire che il VA deve essere in grado di remunerare congruamente i fattori produttivi (capitale proprio e di terzi, costo del lavoro ed Erario).

Un va modesto segnala l’incapacità dell’impresa di “mettere del suo” nel creare prodotti, così che siano graditi al mercato.

Il processo produttivo dovrebbe invece consentire all’impresa di ottenere un elevato VA. Ciò è fondamentale per le imprese che operano in settori ad elevato investimento di capitale (perché hanno quindi ammortamenti elevati) e nelle imprese in cui è elevato il peso del costo del lavoro. Il VA riflette anche le scelte aziendali per quanto riguarda il grado di integrazione verticale, in quanto le imprese che si occupano di tutte le fasi produttive avranno un VA maggiore rispetto a quelle che acquistano semilavorati.

Tale risultato intermedio sarà infatti modesto nei bilanci delle imprese commerciali, che non trasformano il prodotto, così come nelle imprese di produzione che si occupano ad esempio soltanto di una fase del processo produttivo. Non apportando VA elevato al prodotto, otterranno margini inferiori.

L’EBITDA, il re dei risultati intermedi

L’EBITDA, Earnings Before Interest, Taxes, Depreciation and Amortization, è in genere considerato il risultato economico intermedio di maggiore rilevanza informativa. In italiano, è il “vecchio” MOL, il margine operativo lordo. Rispetto al successivo EBIT (o risultato operativo, in sostanza l’A-B del CE), è apprezzato anche perché è una grandezza meno manovrabile dall’amministratore. L’EBITDA è infatti ottenuto sottraendo dal VA il costo del lavoro. Non tiene pertanto conto di ammortamenti e accantonamenti che costituiscono costi la cui quantificazione altamente soggettiva si presta a politiche di bilancio.

Quando le imprese subiscono una contrazione del fatturato, il “taglio” degli ammortamenti è la politica di bilancio più ricorrente.

Ammortamenti e accantonamenti hanno però anche la peculiarità di essere costi “non monetari”, cioè che non devono essere pagati. Per tale ragione l’EBITDA viene utilizzato spesso più che come indicatore di tipo economico, come indicatore della capacità potenziale dell’impresa di creare cassa. Non approfondisco tale secondo significato qui, in quanto stiamo ragionando sull’analisi dell’andamento economico. L’EBITDA deve essere elevato in modo particolare nelle imprese “rigide”. Nelle imprese di produzione che necessitano di elevati investimenti in beni strumentali, infatti, l’EBITDA deve essere in grado di coprire l’elevato ammontare degli ammortamenti.

L’EBIT

In un bilancio redatto rispettando pienamente le norme di legge ed i principi contabili, l’EBIT è un risultato intermedio fondamentale perché consente di valutare la redditività del business dell’impresa. In italiano è il risultato operativo, ovvero il margine prodotto dal business prima di considerare oneri finanziari e imposte. Tale risultato non risente infatti della struttura finanziaria dell’impresa (cioè delle modalità di finanziamento del business, in quanto non tiene conto degli oneri finanziari).

Se l’EBIT è troppo basso le possibili letture sono due:

1. il settore in cui opera l’impresa non è redditizio

2. oppure, se l’EBIT dei competitor è elevato, significa che è l’imprenditore che non è bravo nel fare il proprio mestiere.

L’EBT

Il risultato ante imposte tiene conto di tutti i costi dell’impresa, con l’eccezione della gestione tributaria. Rispetto all’EBIT, considera anche gli oneri finanziari. Nelle imprese molto indebitate con gli istituti di credito (o obbligazionisti, ecc.), se l’EBIT è buono ma il risultato ante imposte è modesto, significa che l’impresa è troppo indebitata.

Risultato netto

Il risultato netto è l’utile d’esercizio o la perdita d’esercizio. L’analisi dei risultati intermedi può consentire di spiegare le ragioni che hanno portato a tale risultato, sia in positivo, sia in negativo. E, conseguentemente, capire quali decisioni assumere per migliorare in futuro il risultato dell’esercizio. Spesso tra i non addetti ai lavori quando si legge un bilancio viene immediatamente letta questa che è l’ultima riga del CE. Ma senza analizzare i risultati intermedi (e la Nota integrativa) si rischia di giungere a conclusioni sbagliate.

Come (cercare di) migliorare l’EBITDA e gli altri risultati

Quando un’impresa presenta un utile modesto oppure una perdita, è fondamentale capire come intervenire per migliorare il risultato economico della gestione. L’analisi dei risultati intermedi del CE a VA consente di comprendere, dato un determinato prezzo di mercato dei prodotti (ipotizziamo che il prezzo sia “fatto dal mercato”), quali sono i costi responsabili di un risultato d’esercizio non soddisfacente. Per le imprese che hanno un modesto VA, è necessario capire se è possibile comprare meglio, sostituire i fornitori abituali. Se invece è il costo del lavoro a pesare eccessivamente sul risultato, in quanto a fronte di un VA soddisfacente l’EBITDA è invece modesto, è possibile che l’impresa abbia un livello di costo del lavoro eccessivo.

Ci sono cioè troppi lavoratori rispetto ai volumi di ricavi, oppure remunerazioni troppo elevate, come può talvolta accadere in caso di dipendenti che sono famigliari dell’imprenditore. Nel caso, invece, di ammortamenti elevati si deve comprendere se l’impresa sta sfruttando adeguatamente la capacità produttiva (oppure se dispone di investimenti in beni strumentali che non vengono utilizzati a pieno regime). Non si deve però dimenticare che nei bilanci delle imprese italiane molto di frequente gli ammortamenti sono troppo elevati per ragioni di ordine fiscale. In tali casi, per rappresentare un EBIT, EBT e risultato netto corretti, è necessario rideterminarli ed indicare un ammontare che risponda ai criteri civilistici (ovvero l’effettiva vita utile economico-tecnica stimata). Diversamente, l’EBIT e i risultati successivi saranno sottostimati.

Le imprese più piccole sono spesso troppo indebitate con le banche

Nei casi di oneri finanziari che assorbano eccessivamente il margine aziendale, portando ad un EBT (risultato ante imposte) modesto, si è spesso in presenza di un’impresa che ha fatto eccessivamente ricorso al capitale di credito per finanziare il business. Bisognerà valutare la possibilità di sostituire capitale di rischio a capitale di credito (ad esempio, ricercando l’ingresso di un nuovo socio). Se invece la responsabilità di un risultato d’esercizio modesto è da individuare nel carico fiscale, purtroppo l’unica soluzione è espatriare!

Naturalmente sto dando per scontato che l’impresa si sia affidata ad un bravo dottore commercialista. Battute a parte, la verità, è che quando l’intero utile viene assorbito dalle imposte sul reddito (IRES e IRAP nelle società di capitali), è perché già il risultato ante imposte era modesto. La causa del risultato d’esercizio in tali casi è da ricercare più in una scarsa redditività rispetto al carico fiscale (che, come è noto, in Italia è comunque tra i più elevati in assoluto!). Allo stesso modo, quando oneri finanziari assorbono l’intero margine è necessario capire se è causa dell’eccessivo indebitamento, oppure la conseguenza di una redditività insufficiente.

L’utilità delle percentuali

Per distinguere tra queste differenti situazioni non ci si può limitare al calcolo dei risultati intermedi, è necessario anche ragionare in termini percentuali. Ad esempio, calcolando il peso percentuale dell’EBIT rispetto al fatturato, degli oneri finanziari e così via. Se un’impresa ha 10 di EBIT e 12 di oneri finanziari si potrebbe affermare che il problema dell’impresa sia da individuare nell’eccessivo costo dell’indebitamento. In realtà tale affermazione è pericolosa, in quanto sulla base dei due soli dati a disposizione, non si hanno gli elementi per esprimere tale giudizio. Se ad esempio l’EBIT in percentuale sul fatturato fosse inferiore all’1%, potremmo facilmente concludere che il problema dell’impresa è da individuare nella scarsa redditività e non nell’eccessivo costo dell’indebitamento.

EBITDA contro EBITDA: Non si possono confrontare valori assoluti tra imprese

Come già sottolineato nella prima puntata, nelle analisi di bilancio, non ci si può focalizzare soltanto su dati puntuali e questo vale per l’EBITDA e per tutti gli altri risultati intermedi. Si deve analizzare il trend (analisi nel tempo). Valutare la redditività dai dati di un solo anno porterebbe a giudizi parziali. Ma abbiamo anche detto che le analisi richiedono il confronto dei risultati ottenuti dall’impresa con quelli dei competitor (analisi nello spazio). Ogni settore ha infatti differenti redditività. Aggiungiamo ora che non si può confrontare un valore assoluto di un’impresa, ad esempio, l’EBIT, con quello di un’altra impresa.

Un’impresa con un EBIT di 1 milione di euro potrebbe infatti avere investito 10 milioni per ottenerlo, mentre un’altra con un EBIT inferiore pari a 0,8 milioni, potrebbe averlo ottenuto investendo soltanto tre milioni. La seconda avrebbe una redditività superiore alla prima. Per poter giudicare, ad esempio, l’adeguatezza o meno dell’EBITDA, è necessario confrontare tale valore con l’ammontare investito per consentire lo svolgimento del business. Si tratta del cosiddetto “capitale investito operativo”. In questo modo è possibile confrontare la redditività tra imprese. Ecco perché nelle analisi di bilancio si calcolano gli indici (cioè si rapporta, ad esempio, EBIT con il capitale investito nell’attività operativa). Ma il tema degli indici non è oggetto dell’articolo di oggi.

8. Jahresabschluss: Wie interpretiert man die GuV?

Original (italienisch) von Prof. assoc. Fabrizio Bava (07.09.2020);https://www.fabriziobava.com/blog/leggere-un-bilancio/

Aus dem Italienischen übersetzt von Prof. Dr. Knut Henkel (12.11.2021); https://www.knuthenkel.de/Blog/

Wie liest man einen Jahresabschluss. - Achte Folge. Warum macht mein Unternehmen keinen Gewinn?

Verständnis der Rentabilität eines Unternehmens durch Prüfung der Zwischenergebnisse der Gewinn- und Verlustrechnung, wie z. B. Bruttogewinn, EBITDA, EBIT, EBT, Nettoergebnis. Jeder wird schon einmal die Begriffe EBITDA und EBIT gehört haben. Ich könnte auch Betriebsergebnis sagen, aber wir wissen ja, englische Abkürzungen haben mehr Anziehungskraft!

Warum macht mein Unternehmen keinen Gewinn?

Dies ist eine Frage, die sich leider viele Geschäftsinhaber stellen müssen. Um zu verstehen, wo man eingreifen muss, um die Rentabilität eines Unternehmens zu verbessern, ist es ratsam, die Zwischensummen der Gewinn- und Verlustrechnung (GuV) zu analysieren. EBITDA und EBIT sind sicherlich die bekanntesten, aber es gibt noch andere, die nicht weniger wichtig sind. Wie bereits erwähnt, können nur einige der Zwischensummen direkt aus der GuV des offiziellen Jahresabschlusses entnommen werden. Um die Zwischensummen, die wir besprechen wollen, herzuleiten, ist es notwendig, die GuV in die Form umzuwandeln, die den Bruttogewinn hervorhebt. Diese Art der Umgliederung hat im Gegensatz zu anderen den Vorteil, dass sie auch von unternehmensexternen Analysten auf Basis der veröffentlichten Abschlüssen durchgeführt werden kann.

Fakturieren ist nicht gleich Verdienen

Es ist zwar wahr, dass man kein Geld verdient, wenn man nichts verkauft, aber es ist auch wahr, dass Fakturieren nicht gleich Geldverdienen ist. Um einen Gewinn, den Jahresüberschuss, zu erzielen, müssen die Erträge aus Verkäufen (oder Dienstleistungen) höher sein als die Aufwendungen. Um die wirtschaftliche Situation eines Unternehmens, seine Stärken und seine Schwächen zu verstehen, ist es sehr wichtig, nicht direkt auf die letzte Zeile des GuV zu schauen.

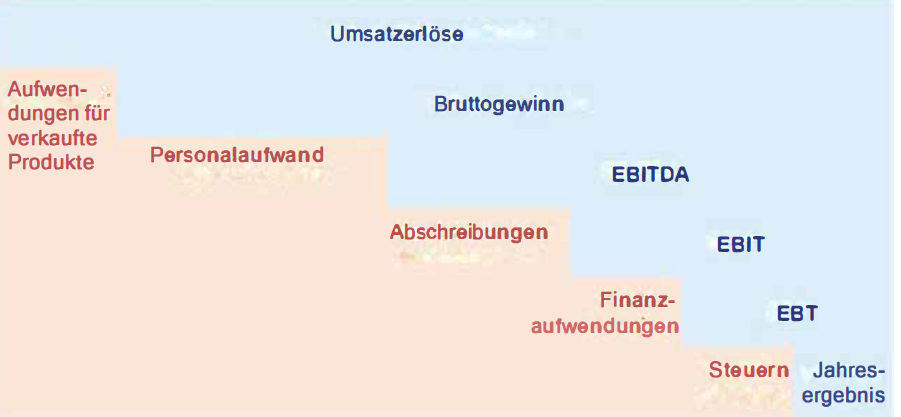

Eine Grafik kann wirkungsvoll aufzeigen, wie die verschiedenen Aufwandarten, die einem Unternehmen im Laufe des Jahres entstehen, die Erträge aufzehren (einige, manchmal alle), wodurch die Marge mehr und mehr reduziert wird, bis das Endergebnis, der Gewinn (oder Verlust) für das Jahr, erreicht ist.

Wir verwenden die Grafik, um den Informationsgehalt und den betrieblichen Nutzen der verschiedenen Zwischensummen (in blau) zu analysieren.

Erwirtschaftet mein Unternehmen einen Bruttogewinn?

Der Bruttogewinn drückt sozusagen aus, wie sehr die Kunden die Besonderheiten des Produkts schätzen. In der Lehre wird auch hervorgehoben, dass der Bruttogewinn umso größer ist, je mehr „Intelligenz“ in das Angebot auf dem Markt gesteckt wird. Tatsächlich handelt es sich um die Marge, die das Unternehmen erzielt, wenn es von den Umsatzerlösen nur die Aufwendungen für die verkauften Produkte abzieht, die zur Erzielung der Erträge angefallen sind. Für ein Produktionsunternehmen sind dies die Aufwendungen für den Einkauf von Rohstoffen, reduziert um die Zunahme der Vorräte (wenn mehr eingekauft als verbraucht wurde) oder erhöht um die Abnahme der Vorräte (wenn der Verbrauch höher war als die Einkäufe) und Aufwendungen für Dienstleistungen.

Man könnte auch sagen, dass man den Bruttogewinn erhält, wenn man nur die variablen Kosten von den Erträgen abzieht. Mit dem Bruttogewinn muss das Unternehmen in der Lage sein, alle Fixkosten (Personalkosten und Abschreibungen) und anderen Aufwendungen wie Finanzierungsaufwendungen (bei verschuldeten Unternehmen) und natürlich die Ertragssteuern (und alle außerordentlichen Kosten) zu decken. Man könnte auch sagen, dass der Bruttogewinn ausreichen muss, die produktiven Faktoren (Eigen- und Fremdkapital, Arbeitskosten und Steuern) angemessen zu vergüten.

Ein bescheidener Bruttogewinn signalisiert die Unfähigkeit des Unternehmens, Produkte so zu gestalten, dass sie für den Markt interessant sind.

Der Produktionsprozess sollte das Unternehmen in die Lage versetzen, eine hohe Bruttomarge zu erzielen. Dies ist entscheidend für Unternehmen, die in anlageintensiven Branchen tätig sind (weil sie hohe Abschreibungen haben), und Unternehmen, in denen der Anteil der Arbeitskosten hoch ist. Der Bruttogewinn spiegelt auch die Entscheidungen des Unternehmens hinsichtlich des Grades der vertikalen Integration wider, da Unternehmen, die sich mit allen Produktionsphasen befassen, einen höheren Bruttogewinn haben als solche, die Halbfertigprodukte kaufen.

Diese Zwischensumme wird sowohl in den Jahresabschlüssen von Handelsunternehmen, die das Produkt nicht weiterverarbeiten, als auch in Produktionsunternehmen, die sich z. B. nur mit einer Stufe des Produktionsprozesses beschäftigen, gering ausfallen. Da sie keinen hohen Bruttogewinn für das Produkt erwirtschaften, erzielen sie geringere Margen.

EBITDA, der König der Zwischensummen

Das EBITDA, das Ergebnis vor Zinsen, Steuern und Abschreibungen, gilt allgemein als die aussagekräftigste Zwischensumme. Verglichen mit dem späteren EBIT (oder Betriebsergebnis) wird es auch deshalb geschätzt, weil es eine vom Unternehmen weniger manövrierbare Größe ist. Das EBITDA erhält man nämlich, indem man vom Bruttogewinn die Arbeitskosten abzieht. Daher werden die Abschreibungen nicht berücksichtigt, bei denen es sich um Aufwendungen handelt, deren höchst subjektive Quantifizierung sich für die Bilanzpolitik anbietet.

Wenn Unternehmen einen Umsatzrückgang erleben, ist das „Kürzen“ der Abschreibungen die gängigste Bilanzpolitik.

Abschreibungen haben aber auch die Besonderheit, dass sie „nicht monetäre“ Aufwendungen darstellen, d. h. sie müssen nicht bezahlt werden. Aus diesem Grund wird das EBITDA oft nicht als Indikator für die wirtschaftliche Art, sondern als Indikator für die potentielle Fähigkeit zur Cash-Erzeugung des Unternehmens verwendet. Auf diese zweite, finanzwirtschaftliche Bedeutung werde ich hier nicht näher eingehen, da es in diesem Beitrag primär um die Analyse der wirtschaftlichen Leistung geht. Insbesondere in „starren“ Unternehmen muss das EBITDA hoch sein. In Produktionsunternehmen, die hohe Investitionen in Investitionsgüter benötigen, muss das EBITDA in der Lage sein, den hohen Abschreibungsbetrag zu decken.

EBIT

In einem gesetzeskonform erstellten Jahresabschluss ist das EBIT eine wesentliche Zwischensumme, da es die Bewertung der Rentabilität des Unternehmens ermöglicht. Es stellt die vom Unternehmen erwirtschaftete Marge vor Berücksichtigung von finanziellen Aufwendungen und Steuern dar. Dieses Ergebnis wird von der Finanzstruktur des Unternehmens (d. h. der Art und Weise, wie das Geschäft finanziert wird) nicht beeinflusst, da finanzielle Belastungen nicht berücksichtigt werden.

Wenn das EBIT zu niedrig ist, gibt es zwei mögliche Lesarten:

1. die Branche, in der das Unternehmen tätig ist, ist nicht rentabel;

2. oder aber, wenn das EBIT der Konkurrenten hoch ist, bedeutet dies, dass der Unternehmer nicht gut ist in dem, was er tut.

EBT

Der Gewinn vor Steuern berücksichtigt alle Aufwendungen des Unternehmens, mit Ausnahme der Steuern. Im Vergleich zum EBIT werden hier auch die Finanzaufwendungen berücksichtigt. Wenn bei Unternehmen, die bei Banken (oder Anleihegläubigern) hoch verschuldet sind, das EBIT gut, der Gewinn vor Steuern aber niedrig ist, bedeutet dies, dass das Unternehmen zu hoch verschuldet ist.

Jahresergebnis

Das Jahresergebnis ist der Gewinn oder Verlust des Geschäftsjahres. Die Analyse der Zwischensummen kann es ermöglichen, die Gründe zu erklären, die zu diesem positiven oder negativen Ergebnis geführt haben. Und folglich zu verstehen, welche Entscheidungen zu treffen sind, um das Ergebnis in Zukunft zu verbessern. Oft wird bei Nicht-Fachleuten beim Lesen eines Jahresabschlusses sofort auf die letzte Zeile der GuV geschaut. Ohne die Analyse der Zwischensummen (und des Anhangs) besteht jedoch die Gefahr, dass falsche Schlussfolgerungen gezogen werden.

Wie man das EBITDA und andere Ergebnisse verbessern kann bzw. versuchen kann, diese zu verbessern

Wenn ein Unternehmen einen bescheidenen Gewinn oder Verlust hat, ist es entscheidend zu verstehen, wie man Maßnahmen ergreifen kann, um das Ergebnis zu verbessern. Die Analyse der Zwischensummen der GuV ausgehend vom Bruttogewinn erlaubt es, bei einem bestimmten Marktpreis der Produkte (wir gehen davon aus, dass der Preis „vom Markt gemacht“ wird), zu verstehen, welche Aufwendungen für ein unbefriedigendes Jahresergebnis verantwortlich sind. Für Unternehmen, die einen bescheidenen Bruttogewinn haben, ist es notwendig zu verstehen, ob es möglich ist, preiswerter einzukaufen und ggf. die bisherigen Lieferanten zu ersetzen. Sind es hingegen die Personalaufwendungen, die das Ergebnis zu stark belasten, weil im Vergleich zu einem zufriedenstellenden Bruttogewinn das EBITDA eher bescheiden ausfällt, ist es möglich, dass das Unternehmen zu hohe Arbeitskosten hat.

Das heißt, es gibt zu viele Mitarbeiter im Vergleich zum Umsatzvolumen oder die Vergütung ist zu hoch, wie es manchmal bei Mitarbeitern, die Familienmitglieder des Unternehmers sind, vorkommen kann. Andererseits muss man bei hohen Abschreibungen verstehen, ob das Unternehmen seine Produktionskapazitäten angemessen ausnutzt (oder ob es Investitionen in Investitionsgüter tätigt, die nicht vollständig genutzt werden). Man darf allerdings nicht vergessen, dass in den Jahresabschlüssen deutscher Unternehmen die Abschreibungen ggf. aus steuerlichen Gründen zu hoch angesetzt sind. Um ein korrektes EBIT, EBT und Jahresergebnis darzustellen, ist es in solchen Fällen notwendig, diese neu zu berechnen und einen Betrag anzugeben, der den wirtschaftlichen Kriterien entspricht (d. h. die tatsächlich geschätzte wirtschaftlich-technische Nutzungsdauer). Andernfalls werden das EBIT und die nachfolgenden Ergebnisse zu niedrig angesetzt.

Kleinere Unternehmen sind oft zu stark bei Banken verschuldet

In Fällen von finanziellen Belastungen, die die Marge des Unternehmens übermäßig aufzehren und zu einem bescheidenen EBT (Gewinn vor Steuern) führen, haben wir es oft mit einem Unternehmen zu tun, das zur Finanzierung des Geschäfts übermäßig viel Kreditkapital in Anspruch genommen hat. Die Möglichkeit der Substitution von Fremdkapital durch Eigenkapital sollte in Betracht gezogen werden (z. B. durch den Einstieg eines neuen Geschäftspartners). Wenn hingegen die Steuerbelastung für das niedrige Betriebsergebnis verantwortlich ist, dann bleibt leider nur der Weg ins Ausland!

Wenn der gesamte Gewinn von der Ertragsteuer (Einkommensteuer oder Körperschaftsteuer bei Kapitalgesellschaften) aufgezehrt wird, dann liegt es daran, dass das Ergebnis vor Steuern bereits bescheiden war. Die Ursache für das Jahresergebnis ist in solchen Fällen eher in einer geringen Rentabilität im Vergleich zur Steuerbelastung zu suchen. Ähnlich verhält es sich, wenn finanzielle Belastungen die gesamte Marge aufzehren. Dann muss man analysieren, ob dies die Ursache für eine übermäßige Verschuldung oder die Folge einer unzureichenden Rentabilität ist.

Die Nützlichkeit von Prozentsätzen

Um zwischen diesen verschiedenen Situationen zu unterscheiden, kann man sich nicht nur auf die Berechnung von Zwischensummen beschränken, sondern muss auch prozentual argumentieren. Zum Beispiel durch die Berechnung des prozentualen Gewichts des EBIT im Verhältnis zum Umsatz, zu den Finanzaufwendungen und so weiter. Wenn ein Unternehmen ein EBIT von 10 und finanzielle Belastungen von 12 hat, könnte man argumentieren, dass das Problem des Unternehmens in den übermäßigen Kosten der Verschuldung zu suchen ist. In der Tat ist diese Aussage gefährlich, denn auf der Grundlage der beiden einzigen verfügbaren Daten haben wir nicht die Möglichkeit, ein solches Urteil seriös zu fällen. Wenn z. B. das EBIT in Prozent des Umsatzes weniger als 1 % betragen würde, könnte man leicht zu dem Schluss kommen, dass das Problem des Unternehmens in der geringen Rentabilität und nicht in den zu hohen Fremdkapitalkosten zu suchen ist.

EBITDA vs. EBITDA: zwischen Unternehmen können keine absoluten Werte verglichen werden

Wie bereits in der ersten Folge erwähnt, darf man sich bei der Jahresabschlussanalyse nicht nur auf einen Datenpunkt konzentrieren, und das gilt analog für das EBITDA und alle anderen Zwischensummen. Man muss den Trend analysieren (Zeitvergleich). Die Beurteilung der Rentabilität anhand der Daten eines Jahres würde zu verzerrten Urteilen führen. Wir haben aber auch gesagt, dass die Analyse den Vergleich der vom Unternehmen erzielten Ergebnisse mit denen der Wettbewerber erfordert (Betriebsvergleich). In der Tat hat jede Branche eine andere Rentabilität. Wir ergänzen nun, dass man einen absoluten Wert eines Unternehmens, zum Beispiel das EBIT, nicht mit dem eines anderen Unternehmens vergleichen kann.

Ein Unternehmen mit einem EBIT von 1 Mio. Euro hat vielleicht 10 Mio. Euro investiert, um dies zu erreichen, während ein anderes mit einem niedrigeren EBIT von 0,8 Mio. Euro vielleicht nur 3 Mio. Euro investiert hat. Das zweite Unternehmen hätte dann eine höhere Rentabilität als das erste. Um z. B. die Angemessenheit des EBITDA zu beurteilen, ist es notwendig, diesen Wert mit dem Betrag zu vergleichen, der investiert wurde, um den Geschäftsbetrieb zu ermöglichen. Dies ist das sogenannte „operativ eingesetzte Kapital“. Dadurch ist es möglich, die Rentabilität zwischen Unternehmen zu vergleichen. Deshalb werden in der Jahresabschlussanalyse Kennzahlen berechnet (d. h. das EBIT wird z. B. mit dem in die operative Tätigkeit investierten Kapital verglichen). Aber das Thema der Kennzahlenbildung und-analyse ist nicht Gegenstand des heutigen Beitrages.